Beitrag aktualisiert am 9. Juli 2019 von Marco Eitelmann

Zu Beginn des Jahres hatte ich mir eine globale ETF/Fonds/ETC Strategie zusammengebaut mit den Schwerpunkten „Maximale Diversifikation weltweit in Aktien und Anleihen“, „Maximale Diversifikation innerhalb der Anlageklassen“ und „ausgewogenes Chancen Risikoprofil mit erhöhtem Sicherheitsaspekt“. Das Ergebnis kam bereits sehr nah an den gewünschten Investitionszustand heran und wurde durch einen Wertpapier Sparplan umgesetzt, welcher zusätzlich noch ein möglichst hohes monatliches passives Einkommen ermöglichen sollte. Das Ziel wurde erfüllt, zu 90 Prozent und ist im ETF Basis Strategie Beitrag nachzulesen. Durch meine jetzigen Optimierungen, welche ab Januar nächsten Jahres greifen, möchte ich nah an 100 Prozent meiner ursprünglichen Investitionsüberlegungen herankommen. Es fehlten insbesondere noch wesentliche Teile der weltweiten Small Cap Märkte, sowie Schwerpunktsetzungen innerhalb der einzelnen Ländergewichtungen und Branchen, welche ich in Zukunft als besonders ertragreich und nachhaltig erachte. Das was dabei an Strategie herausgekommen ist, führt mich zu 98-99 Prozent an genau die Investitionsstrategie mit entsprechenden Parametern die ich auch in Zukunft fahren möchte. Das Portfolio hat nun endgültig sein für mich ausreichendes Maximum an Diversifikation, Ertrag/Risikoprofil und Zusammensetzung erreicht. Hier meine optimierte ETF/Fonds/ETC Sparplan Strategie im Detail. Der Bitcoin hat übrigens keinen Einzug gehalten, um direkt Fragen dazu auszuschließen. Ich werde demnächst separat einen Beitrag zu einem möglichen Bitcoin Sparplan schreiben und ob dieser meiner Meinung nach sinnvoll ist oder nicht.

Die Basis bleibt gleich, die Erweiterungen in Sachen Diversifikation und strategischer Länder/Branchenanpassungen der ETF Strategieoptimierung sind jedoch enorm!

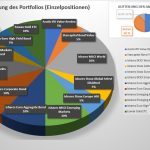

Ich habe etliche kleinere Anpassungen und Optimierungen vorgenommen um auf 0,1 Prozent genau alle Investments so zu verteilen, dass sie meinem Anspruch auf ein echtes ultimativ diversifiziertes, globales Portfolio entsprechen. Hier möchte ich zuerst direkt meine neue Aufteilung der verschiedenen Einzelinvestments vorstellen. Später mehr zu den Positionsänderungen

- Die Aufteilung meiner Portfoliostrategie

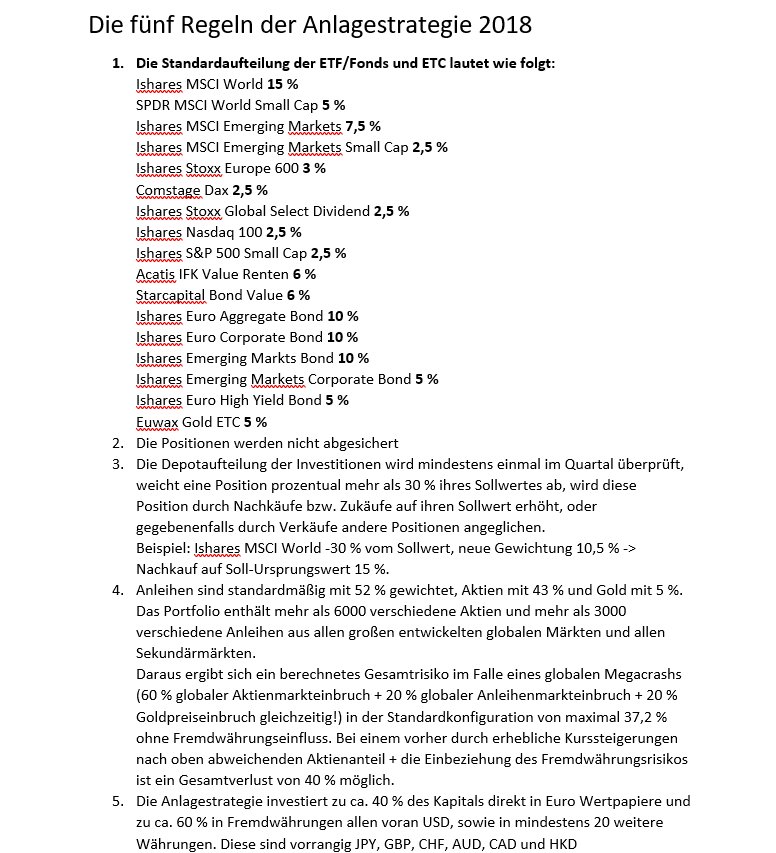

Die Standardaufteilung der ETF/Fonds und ETC lautet wie folgt:

Ishares MSCI World 15 %

SPDR MSCI World Small Cap 5 %

Ishares MSCI Emerging Markets 7,5 %

Ishares MSCI Emerging Markets Small Cap 2,5 %

Ishares Stoxx Europe 600 3 %

Comstage Dax 2,5 %

Ishares Stoxx Global Select Dividend 2,5 %

Ishares Nasdaq 100 2,5 %

Ishares S&P 500 Small Cap 2,5 %

Acatis IFK Value Renten 6 %

Starcapital Bond Value 6 %

Ishares Euro Aggregate Bond 10 %

Ishares Euro Corporate Bond 10 %

Ishares Emerging Markts Bond 10 %

Ishares Emerging Markets Corporate Bond 5 %

Ishares Euro High Yield Bond 5 %

Euwax Gold ETC 5 %

Die größten Veränderungen und Optimierungen sowie deren strategischer Sinn im Depot

Wie man direkt erkennen kann sind inzwischen 17 ETF/Fonds/ETC in meinen Sparplan integriert. Aufgrund der hohen Anzahl und der damit verbundenen erhöhten Sparrate habe ich den Sparplan nun auf zweimonatliche Besparung eingestellt, da die monatliche Investitionssumme mit 1000 Euro die dafür benötigt werden schon recht hoch wäre. Hier die wichtigsten Veränderungen bzw. Optimierungen.

Ishares MSCI Emerging Markets Small Cap, Ishares MSCI Emerging Markets Small Cap und Ishares S&P 500 Small Cap

Der globale Smallcap Markt wurde mit meinem Basisportfolio einfach nicht ausreichend, teils sogar überhaupt nicht abgedeckt. Der MSCI World, sowie der MSCI World Emerging Markets deckt nur die größten Aktienwerte, sowie ein kleiner Teil der Mid Caps ab, SmallCaps hingegen finden gar keine Berücksichtigung. Das war nach reiflicher Überlegung für mich vor allem auf langfristige Sicht keine gute Entscheidung. Gerade die kleineren Werte schaffen erhebliches Chancenpotential. Auf lange Sicht entwickelten sie sich in fast allen Ländern der Welt besser als die großen Werte, auch wenn es phasenweise andere Entwicklungen gab und bei starken Kurseinbrüchen gerade die Small Caps meist deutlich stärker korrigieren als die großen Blue Chips oder Mid Caps. Die drei neuen ETF decken nahezu alle globalen Small Cap Märkte ab, der S&P 600 Small Cap ist dabei bewusst zur leichten Schwerpunktgebung zu Gunsten der USA gewählt worden.

Comstage Dax und Ishares Nasdaq 100

Der klassische DAX ETF, sowie der Nasdaq 100 ETF dienen sowohl als Länder, als auch Branchenschwerpunkt. Deutschland wird meiner Einschätzung nach weiter die Führungsrolle in Europa behalten, die Gewichtung im MSCI World und sogar im Stoxx Europe 600 wird dem jedoch nicht gerecht, weshalb ich über den DAX ETF eine strategische höhere Gewichtung zu Gunsten Deutschlands schaffe. Der Nasdaq 100 ETF hingegen soll eine Branchen, sowie Länderübergewichtung zu Gunsten der US Technologietitel schaffen. Ich erwarte zukünftig hier zwar neben höheren Kursrisiken jedoch vor allem langfristig wesentlich bessere Wachstums und Entwicklungsperspektiven im Vergleich zu den „alten“ Branchen.

Leichte Veränderungen in der prozentualen Aufteilung der unterschiedlichen Assets und des maximalen Gesamtrisikos bei einem weltweiten Crash der Märkte

Auch deutlich geändert hat sich die Aufteilung der einzelnen Bereiche Aktien, Anleihen und Gold. Die Aktienquote ist nun auf 43 Prozent gestiegen, während die Anleihen und vor allem Gold in der Gewichtung auf jeweils 52 Prozent und 5 Prozent reduziert wurden. Das von mir berechnete Gesamtrisiko bei einem massiven globalen Crash (60 % globaler Aktienmarkteinbruch + 20 % globaler Anleihemarkteinbruch + 20 % Goldpreiseinbruch gleichzeitig!) beträgt nun 37,2 % mit Fremdwährungsrisiko bis zu maximal 40 %. Dieser mögliche Maximalverlust benötigt meiner Einschätzung nach jedoch einen richtigen Megacrash aller globalen Finanzmärkte gleichzeitig, deutlich schlimmer als es 2001/2007 der Fall war. Ich weiße ausdrücklich nochmals darauf hin, dass natürlich keine Garantie für diese Aussage gemacht werden kann und es sich ausschließlich um meine persönliche Meinung und Berechnung handelt!

Fazit:

Nach etlichen Jahren kann ich zum ersten Mal sagen, dass ich nun wirklich zu 99 % Prozent konform mit meiner Investitionsstrategie bin und wirklich kaum noch einen Nischenmarkt unter den Aktien oder Anleihen nicht abgedeckt habe. Es würden noch die winzigen Frontier Markets bleiben, um wirklich die 100 Prozent zu erreichen. Diese sind teils aber auch schon mit Nebenbeteiligungen in den MSCI Emerging Markets/Small Caps ETF enthalten. 99 Prozent reichen mir aber dicke aus um absolut zufrieden zu sein und in Zukunft an alle positiven Entwicklungen teilhaben zu können, bei gleichzeitig reduziertem Kapitalrisiko durch die extrem hohe Diversifikation. Ein MSCI World und ein MSCI Emerging Markets ETF allein passen einfach nicht zu meiner persönlichen Anlagestrategie und decken eben nicht alle globalen Märkte vollständig ab.

Zum Thema weiterführende Informationen und zusätzliche interessante Beiträge:

Die Registrierung und Nutzung des Dienstes ist kostenlos!

Hinterlasse jetzt einen Kommentar