Beitrag aktualisiert am 9. Juli 2019 von Marco Eitelmann

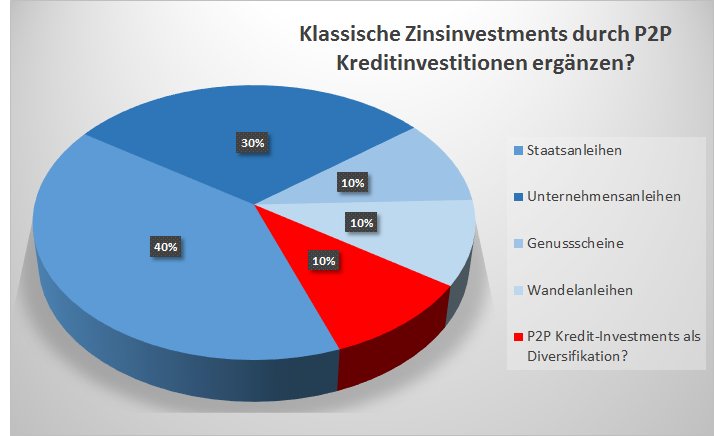

Reine Zinsinvestments wie Anleihen, Genussscheine, oder einfache Tagesgeldkonten bringen seit längerer Zeit kaum noch Rendite. Vor allem bei den Staatsanleihen , aber auch den Unternehmensanleihen mit hohem Investmentgrade-Rating, liegen die Renditen sogar teilweise im negativen Bereich. Investiert man stattdessen in die fast alternativlosen Aktien, dann schwingt immer die Unsicherheit möglicher großer Kursschwankungen und Marktverwerfungen mit. Die einfache Kombination von Aktien, Anleihen und Gold bringt im Verhältnis zu vor 10 Jahren nicht mehr die gewünschte Rendite von Seiten der Zinsanlagen. Bei konservativ aufgestellten Portfolios mit mehr als 80 % Anleiheanteil kann man froh sein, wenn diese im Jahr noch 2-3 Prozent Rendite erwirtschaften. Meiner Meinung nach sind diese geringen Zuwächse aber mit einem sehr großen Risiko durch das aktuell sehr hohe Anleihekursniveau hinterlegt. Dies gilt insbesondere bei langlaufenden Anleihen mit Laufzeiten von über 10, 15 oder gar 20 Jahre. Wenn die Zinsen irgendwann wieder steigen sollten, dann kann es auch bei den als so sicher geltenden Anleihen schnell zu hohen zweistelligen Kursverlusten kommen. Die einzigen Möglichkeiten seine Zinsinvestments auf der Ertragsseite zu verbessern sind daher entweder mehr Risiko einzugehen (Börsenliquiditäts-, Fremdwährungsrisiko und Ausfallrisiko der Emittenten) oder eben auf die Diversifikation bzw. sinnvolle Ergänzung der Zinsanlagen zu setzten. In letzterem Fall kommen wir zu unserem Thema „P2P Kredite als Anlageform und sinnvolle Diversifikation?“. Auf diesem Gebiet gibt es einige Anbieter am Markt. Zu den wohl bekanntesten P2P Kreditvermittlern zählen Unternehmen wie z.B. „Smava“, bei denen solche Zinsinvestments schon seit längerer Zeit auf seriöse Art möglich sind.

Mein ausführlicher Buchtipp zum Thema P2P Kredite im Netz:

P2P Kredite – Marktplätze für Privatkredite im Internet*

Was sind überhaupt P2P Kredite?

P2P Kredite werden von Privat an Privat weitergegeben, also von Mensch zu Mensch, statt klassisch von einer Bank, oder einem Finanzdienstleister bereitgestellt. Privatpersonen oder auch Investoren leihen vereinfacht gesagt Geld wiederum an andere Privatpersonen oder Selbständige. Daher auch P2P -> „peer to peer„, was grob „Privat an Privat“, oder auch anderweitig sinngemäß „von Person zu Person“ bedeutet.

Welche Rendite ist mit P2P Krediten realistisch?

Einige Anbieter versprechen bis zu 10 Prozent und mehr Rendite bei der Anlage in P2P Investments. Realistisch würde ich im risikoreichen Segment (höhere Gesamtausfallwahrscheinlichkeit der Schuldner, oder auch einzelne ausfallende Raten) aktuell eine Rendite von ca. 6-8 Prozent als realistisch ansehen. Wer es etwas konservativer angehen möchte kommt zum aktuellen Marktniveau in der Regel mit 4-5 Prozentpunkten gut hin. Diese Rendite liegt natürlich deutlich über der gewöhnlicher Tagesgeldkonten, welche mittlerweile bei ihren Zinsen nahe dem Nullpunkt notieren. Eine Einlagensicherung durch einen staatlichen Fonds gibt es natürlich hingegen bei den P2P Kredit-Investments nicht.

Im aktuellen Marktumfeld kann man meiner Meinung nach die Zinsvergabe in diesem Sektor grob in konservative, ausgewogene, chancenreiche und spekulative Investments unterteilen, was sich je nach gezahlten Zinsen und Sicherheiten der Schuldner bemisst.

- 2-3,9 Prozent eher konservativ

- 4-5 Prozent ausgewogen

- Über 5 Prozent chancenreich

- Über 7 Prozent spekulativ

Wie sicher sind P2P Kredite?

P2P Kredite sind selbstverständlich viel spekulativer als Staats-, oder Unternehmensanleihen von hoher Bonität. Dies ist ein Grund, weshalb ich sie nur als Portfolio-Beimischung kaufen würde. Zudem hängen die Rückzahlungswahrscheinlichkeiten stark von den Bonitäten einzelner Privatschuldner ab. Eine alleinstehende Hausfrau z.B., welche sich mit einem P2P Kredit neue Haushaltsgeräte kaufen möchte, ist allein schon aufgrund ihrer Finanzkraft und ihre Sicherheiten niemals mit einem guten und breit aufgestellten globalen Unternehmen vergleichbar. Sie leiht sich zwar nur einen winzigen Bruchteil an Geld im Vergleich zu Staaten oder Unternehmen, doch ihre Rückzahlungswahrscheinlichkeit ist weitaus niedriger. Im Schnitt werden die meisten P2P Kredite jedoch mit den ausgelobten Zinsen zurückgezahlt. Die Anbieter welche schon länger am Markt bestehen und seriös sind, haben dazu schon aus eigenem Interesse diverse Bonitätschecks, Sicherheitsprüfungen und Schufa-Auskünfte als Standardinstrumente festgelegt, um sich und ihre Anleger zu schützen. Absolut sicher sind P2P Kredite allerdings nie und somit zwar gute und rentable Zinsinvestments, aber vom Sicherheitsgedanken her kein Ersatz für klassische Tagesgeldkonten oder konservative Anleihen. Man sollte sich also vor einem Investment nicht nur genauestens über den jeweiligen P2P Kreditvermittler informieren, sondern auch alle AGB’s und sonstigen Bedingungen bzw. Modalitäten der Anbieter prüfen. Je höher der Zins, umso höher das Ausfallrisiko eines Kredites. Dies gilt allerdings für alle Zinsanlagen weltweit. Einige wenige Anbieter beschränken übrigens den Ausfall eines Kredites nur auf den Zinsanteil und nicht auf die Gesamtsumme. Ein Faktor den ich für extrem wichtig halte. Bei einem vollständigen Kreditausfall nur die entgangenen Zinsen zu verlieren, statt möglicherweise sein komplettes Investment, ist ein gewaltiger Unterschied und sollte bei der Anbieterwahl unbedingt als eines der ersten Kriterien überprüft werden.

Investitionen in einzelne P2P Kredite oder „Baskets“?

Die Vor- und Nachteile beider Möglichkeiten

Es bestehen bei Anlagen in Privatkredite viele Investitionsmöglichkeiten, vor allem wenn es sich um Einzelinvestments in Kreditprojekte handelt. Der Markt bietet hier wirklich alles, von Schuldnern die eine Wohnung renovieren wollen, über Studenten die ein Auslandspraktikum finanzieren möchten, bis hin zu Mittelständlern, welche sich beispielsweise eine Werkstatterweiterung zum Ziel gesetzt haben. Ebenso unterschiedlich wie deren Projekte, sind hier natürlich auch die Zinsen und vor allem die Bonitäten der jeweiligen privaten Schuldner, in die man über diverse P2P Kreditanbieter investieren kann. Neben der Möglichkeit auf Einzelinvestments in chancenreiche oder eher konservativere Kreditprojekte, besteht auch die Möglichkeit sich als „Basket“ oder „automatisches Investitionssystem“ über viele einzelne Projekte oder Bonitätsklassen breiter aufzustellen und so das Risiko etwas zu reduzieren. Beides hat natürlich erhebliche Vor- und Nachteile.

Vor- Nachteile bei Einzelprojekt-Investitionen in P2P Kredite (Basket Investition gegenteilig)

Vorteile:

- Gezielte Auswahl von Krediten und Schuldnern möglich

- Höhere Renditen möglich

- Persönliche Unterstützung eines Projektes

Nachteile:

- Höheres, bis sehr hohes Risiko, insbesondere bei schlechten Bonitäten der Schuldner schon zu Beginn der Investition

- „Klumpenrisiko“ bei Einzelinvestments oder durch sehr weniger Kredite im Portfolioanteil

- Höheres Risiko auf einzelne Ratenausfälle oder komplette Rückzahlungsausfälle über die gesamte Laufzeit

P2P Kredite als sinnvolle Diversifikation?

Wenn ja, wie viel Prozent vom Gesamtportfolio sollte man möglicherweise investieren?

Meiner Meinung nach können P2P Kredite auf der Zinsinvestmentseite eines Portfolios eine sinnvolle Ergänzung zu bereits bestehenden Investments darstellen. Man sollte jedoch das erhöhte Risiko solcher Investitionen im Vergleich zu Geldmarktpapieren, Staats- und Unternehmensanleihen sowie Genussscheinen niemals ausblenden oder zu locker sehen. Als Beimischungen können P2P Investments aber einen schönen Renditekick darstellen und somit die aktuell schlecht bis mäßig rentierenden Standardpapiere ergänzen. Persönlich würde ich maximal 5-10 % meiner Zinsinvestments auf die Anlageklasse der P2P Kredite verteilen. Selbstverständlich nur bei Anbietern mit langer Markterfahrung und absolut gutem Ruf. Unseriöse Anbieter mit vielen Versprechungen, ganz neue Anbieter ohne Markterfahrung, oder auch von Newcomern mit angeblich „risikolosen“ Renditeversprechen von 10-12 % würde ich dringend die Finger lassen! Je höher der individuelle Spekulationsgrad auf der Zinsseite, desto höher kann natürlich der Anteil an P2P Krediten im Portfolio ausfallen. Diese Art von Privatkreditanlage ergänzt sich übrigens auch gut mit einer passiven Einkommensstrategie.

Fazit:

Die Geldanlage in P2P Kredite als Erweiterung und zur Diversifikation eines langfristigen Investmentportfolios ist im geringem Umfang durchaus sinnvoll. Übertreiben sollte man es jedoch nicht mit seinen persönlichen Renditeerwartungen. Im aktuellen Marktumfeld sind 6-7 % schon sehr gut, insbesondere im Vergleich zu gängigen Anleihen mit hohem Investmentgrade, oder Genussscheinen, sowie anderen zinsbasierten Wertpapieren. Je höher die Zinsen im Vergleich zum aktuellen Marktniveau, desto höher das Risiko eines Ausfalls. Hier unterscheiden sich auch die P2P Kredite nicht von der gängigen Funktion der Marktwirtschaft. Zudem lassen sich die Kredite nicht so schnell wie Anleihen einfach veräußern, was eine kurzfristige Liquiditätsbeschaffung erschweren kann. Hält man die P2P Anlagen jedoch bis zum Ende der Laufzeit und hat Erfolg mit seinem Investments, dann locken im Vergleich zum Markt wirklich satte Renditen. Daher finde ich diese Investmentform auch als Ergänzung zu konservativen Anleihen bei einer gleichzeitig geringen Portfoliobeimischung ideal.

Zum Thema weiterführende Informationen und zusätzliche interessante Beiträge:

Die Registrierung und Nutzung des Dienstes ist kostenlos!

Hallo Marco,

ein sehr schöner und gut geschriebener Artikel, dessen Message ich zu 100% unterschreiben kann.

P2P Kredite sind für mich eine der Geldanlagen der Zukunft, mit der man sich definitiv als Privatanleger auseinandersetzen sollte. Immerhin winken hier zweistellige Renditen.

Mach weiter so,

Sebastian